僅剩面值一半!你可曾想到:美國國債也有「腰斬」的一天…

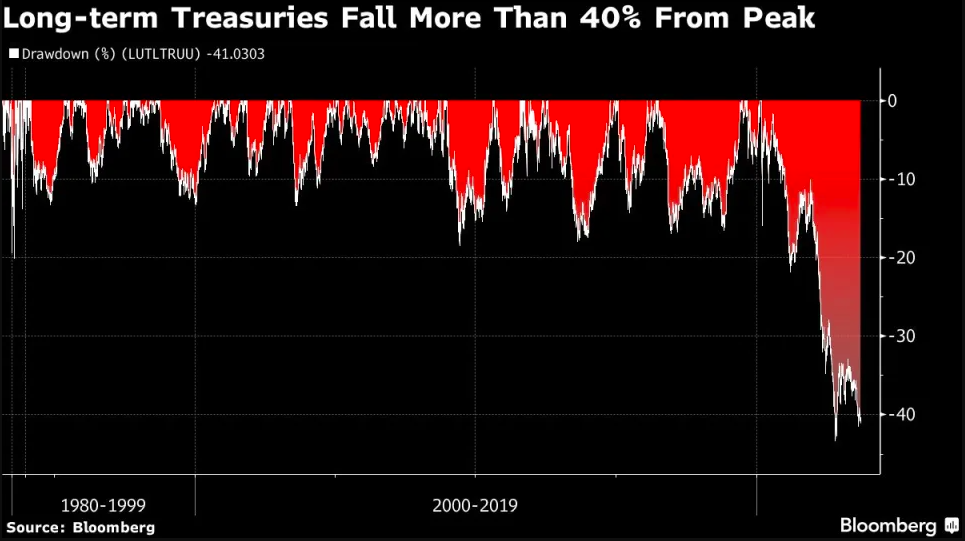

在債券市場上,當某類債券的交易價格跌到僅有面額一半時,無疑是一個非常低的價格。在大多數情況下,這一幕預示著投資者認為債務發行方已陷入財務困境,甚至可能會出現違約。然而,眼下這一幕卻正發生在常被人們視為無風險資產的美國公債市場。 週一,一批三年前新冠疫情期間發行的30年期美國國債,就跌破了這一「腰斬線」——將於2050年5月到期的這批長期國債一度跌至每1美元面值49 29/32美分,為過去兩個月來第二次跌破50美分關口。 當然,從價格變動背後的邏輯來看,這批長期美債的腰斬,並不代表它們接下來就存在違約的風險。美國國債通常被認為是世界上最安全的政府公債。但在這種情況下,價格的暴跌確實折射出了債市投資者過去幾年在債券熊市下所蒙受的痛苦——他們在疫情期間以極低的收益率大舉買入較長期債券,但在在聯準會實施數十年來最積極的貨幣政策收緊動作後,投資人顯得措手不及。腰斬局面緣何出現?這筆2050年到期的國債受到的衝擊無疑尤為嚴重,因為當時發行時1.25%的收益率是30年期限國債的最低利率水準。相較之下,上個月發行的30年期新債所提供的殖利率超過了4%。Quadratic Capital Management公司創始人Nancy Davis表示,“這些債券的票面利率遠低於市場水平,投資者需要為此獲得補償。”根據媒體彙編的數據,10年或10年以上到期的美國國債——其價格對利率變化或期限的敏感度最高,在2022年創下29%的跌幅紀錄後,今年又進一步下跌了4%。數據顯示,這一跌幅是整體美國公債市場損失的兩倍多。 30年期美債殖利率在2020年3月曾創下0.7%的歷史低點,上個月已升至4.47%的12年新高。週一,這一最長期限的美債殖利率徘徊在4.4%附近。美國財政部三年前最初以約98美分的價格出售了這批220億美元的2050年期債券(隨後還進行了兩次續發)。而由於此後新發債券的票息較高,最早發行的那批債券迅速出現了貶值。聯準會是這批債券的最大持有者——持有約19%,這是其當初量化寬鬆政策(QE)的「遺產」。其他買入並持有的投資者,主要包括了ETF、退休金和保險公司。抄底未必沒有機會?當然,有鑑於這批2050年到期的長債跌幅最猛,如果未來美國通膨率回落導致長期收益率下跌,這批債券反倒有可能成為跑贏整條美債曲線的大贏家。此外,它們至少還有一個對投資者頗有吸引力的地方——由於價格貼水較深,這些債券具有所謂的正凸性,即在收益率發生一定變化的情況下,價格上漲的幅度將大於下跌的幅度。例如,如果未來殖利率下降100個基點,這批債券的價格可能會上漲約11美分。而如果反過來,殖利率繼續上升100個基點,債券價格只會下跌約9美分。Macro Hive Ltd.首席利率策略師Mustafa Chowdhury表示,“它們具有非常積極的正凸性,這使它們有望成為非常有意思的債券,儘管流動性可能非常低。”

30年期美債殖利率在2020年3月曾創下0.7%的歷史低點,上個月已升至4.47%的12年新高。週一,這一最長期限的美債殖利率徘徊在4.4%附近。美國財政部三年前最初以約98美分的價格出售了這批220億美元的2050年期債券(隨後還進行了兩次續發)。而由於此後新發債券的票息較高,最早發行的那批債券迅速出現了貶值。聯準會是這批債券的最大持有者——持有約19%,這是其當初量化寬鬆政策(QE)的「遺產」。其他買入並持有的投資者,主要包括了ETF、退休金和保險公司。抄底未必沒有機會?當然,有鑑於這批2050年到期的長債跌幅最猛,如果未來美國通膨率回落導致長期收益率下跌,這批債券反倒有可能成為跑贏整條美債曲線的大贏家。此外,它們至少還有一個對投資者頗有吸引力的地方——由於價格貼水較深,這些債券具有所謂的正凸性,即在收益率發生一定變化的情況下,價格上漲的幅度將大於下跌的幅度。例如,如果未來殖利率下降100個基點,這批債券的價格可能會上漲約11美分。而如果反過來,殖利率繼續上升100個基點,債券價格只會下跌約9美分。Macro Hive Ltd.首席利率策略師Mustafa Chowdhury表示,“它們具有非常積極的正凸性,這使它們有望成為非常有意思的債券,儘管流動性可能非常低。”